Baca berita dengan sedikit iklan, klik di sini

Ringkasan Berita

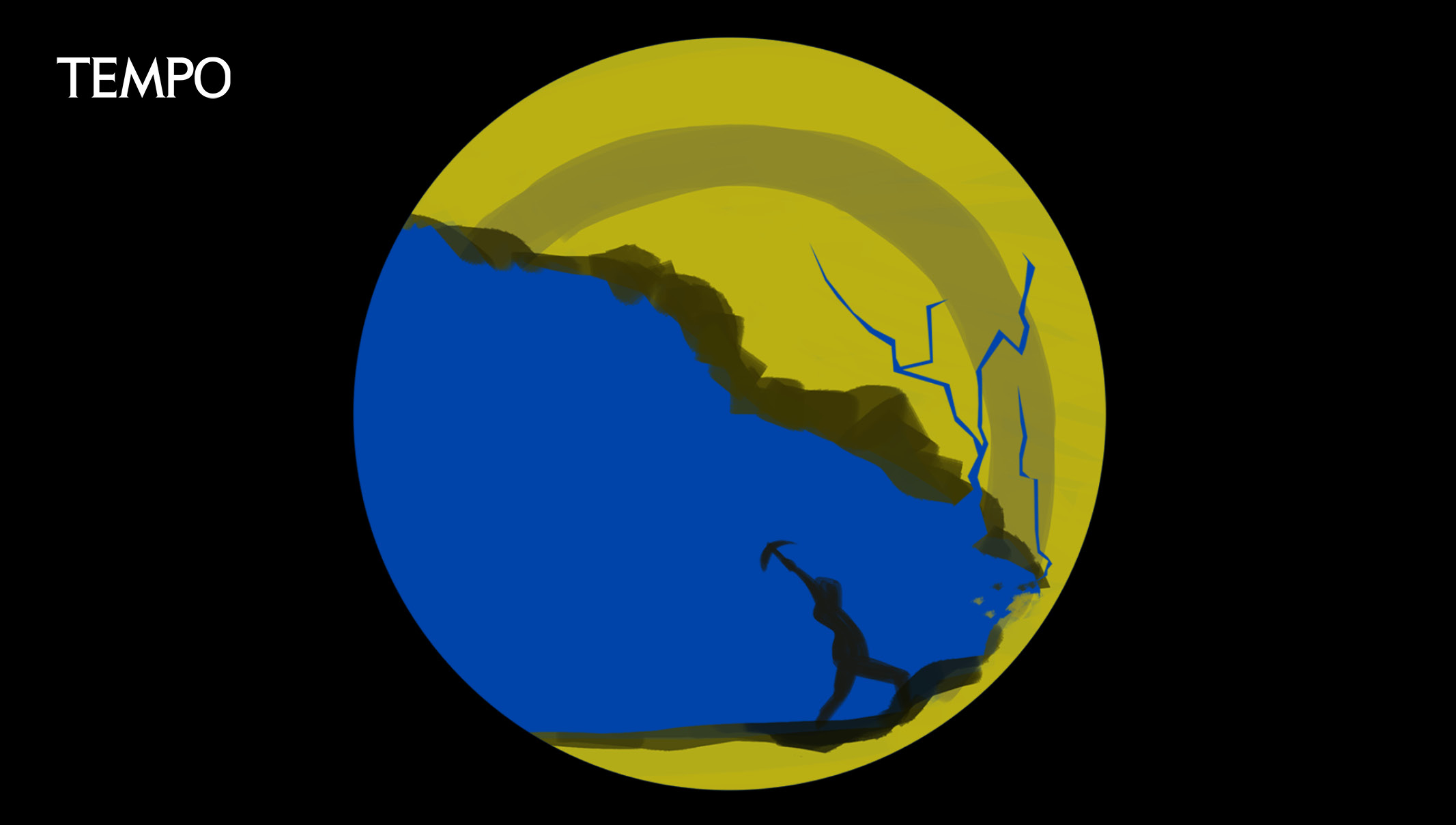

Bank Indonesia menuturkan guncangan pasar keuangan global menimbulkan risiko yang patut diwaspadai.

Ada empat alasan yang akan menentukan daya tahan kondisi perbankan Indonesia.

Pasar kembali tertekan setelah munculnya permasalahan baru, yaitu krisis yang menerpa Credit Suisse.

JAKARTA – Gubernur Bank Indonesia Perry Warjiyo menuturkan bahwa guncangan pasar keuangan global menimbulkan risiko yang patut diwaspadai sistem keuangan domestik. Bank sentral bersama Komite Stabilitas Sistem Keuangan (KSSK) pun segera menyelesaikan stress test atau uji ketahanan perbankan Indonesia. “Hasilnya kami simpulkan perbankan kita berdaya tahan terhadap dampak dari situasi tersebut, dan kami masih akan terus melakukan pemantauan,” ujarnya, kemarin, 16 Maret 2023.

Perekonomian Indonesia dibayangi krisis keuangan global yang melanda sejumlah negara. Di antaranya inflasi tinggi yang melanda negara maju di Amerika dan Uni Eropa hingga ambruknya sejumlah entitas keuangan raksasa dunia. Awan gelap pasar keuangan global itu dimulai dengan penutupan tiga bank raksasa Amerika Serikat secara beruntun, yaitu Silicon Valley Bank, Silvergate Bank, dan Sigantute Bank, hingga krisis yang menerpa raksasa bank investasi Credit Suisse sehingga harga sahamnya menyusut drastis dan berada di ambang kebangkrutan.

Perry menjelaskan bahwa ada empat alasan yang akan menentukan daya tahan kondisi perbankan Indonesia. Pertama, pembiayaan deposit yang tetap terdiversifikasi. Kedua, kepemilikan surat utang AS atau US Treasury oleh perbankan Indonesia yang cenderung tidak banyak sehingga dampaknya masih terbatas. “Alasan ketiga, kepemilikan surat berharga negara (SBN) kita memiliki manajemen risiko yang baik, dengan sudah mulai bergeser dari available for sale menjadi hold to maturity,” katanya. Adapun risiko valuasi telah diantisipasi dengan cadangan kerugian penurunan nilai (CKPN).

Adapun alasan keempat, perbankan nasional dinilai sudah memiliki rasio kecukupan modal (capital adequate ratio/CAR) yang memadai, yaitu mencapai 25,88 persen pada Januari 2023. Sedangkan risiko kredit juga terpantau terkendali dengan tingkat rasio kredit macet (non-performing loan/NPL) yang rendah, yaitu secara bruto 2,59 persen dan neto 0,76 persen. “Ini cukup tinggi untuk menjadi bantalan risiko,” kata Perry. Dia juga memastikan tidak ada dampak langsung yang dirasakan karena sebagian besar perbankan nasional tidak menanamkan dananya pada entitas bank yang gagal tersebut.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo