Baca berita dengan sedikit iklan, klik disini

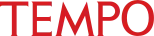

TEMPO.CO, Jakarta – PT Archi Indonesia Tbk resmi tercatat sebagai emiten baru di papan perdagangan utama Bursa Efek Indonesia pada hari ini, Senin tanggal 28 Juni 2021 dengan kode emiten ARCI. Wakil Direktur Utama Archi, Rudy Suhendra mengungkapkan perjalanan menuju IPO dan rasa syukur atas dukungan yang telah didapatkan perseroan.

"Archi telah lama merencanakan untuk melakukan IPO. Ini merupakan salah satu milestones yang berhasil dicapai oleh Perseroan dan merupakan momen yang berharga bagi kami. Kami sangat bersyukur atas kepercayaan seluruh pihak terkait yang telah mendukung Perseroan untuk merealisasikan IPO ini,” kata Rudy dalam keterangan tertulis, Senin 28 Juni 2021.

ARCI merupakan emiten ke-21 yang berhasil mencatatkan saham perdana di BEI sepanjang tahun 2021 dan merupakan perusahaan tambang pure-play emas (pure-play gold producer) Indonesia terbesar yang tercatat di BEI.

Acara peresmian dan serah terima sertifikat pencatatan saham ARCI digelar secara tertutup / virtual, dihadiri oleh Jajaran Dewan Komisaris dan Direksi Archi, yaitu Rizki Indrakusuma selaku Komisaris Utama, Abed Nego selaku Komisaris, Kenneth Ronald Kennedy Crichton selaku Direktur Utama, Shawn David Crispin selaku Direktur, Adam Jaya Putra selaku Direktur serta Harry Margatan Sopandi selaku Sekretaris Perusahaan.

Melalui Penawaran Umum Perdana Saham atau IPO, Archi melepas sebanyak 3.725.250.000 saham biasa yang mewakili sebanyak 15,00 persen dari modal yang ditempatkan dan disetor Perseroan setelah IPO dengan harga Rp 750 setiap saham.

Selaras dengan peraturan penjatahan baru (mekanisme clawback) dari sistem e-IPO di BEI, Perseroan mengalokasikan porsi Penjatahan Terpusat untuk investor retail

yang lebih tinggi daripada yang Perseroan telah alokasikan sebelumnya, serta mengurangi porsi Penjatahan Pasti (fixed allotment) untuk investor institusi.

Dalam aksi korporasi ini, Archi menunjuk PT Citigroup Sekuritas Indonesia, PT Credit Suisse Sekuritas Indonesia, PT Mandiri Sekuritas, PT BNI Sekuritas, serta PT UOB Kay Hian Sekuritas sebagai Penjamin Pelaksana Emisi Efek.

"Melalui anak perusahaan Archi yaitu PT Meares Soputan Mining (“PT MSM”) dan PT Tambang Tondano Nusajaya (“PT TTN”), Archi memiliki lebih dari 10 tahun pengalaman dan rekam jejak operasional yang baik dan terus berkembang di Tambang Emas Toka Tindung yang berlokasi di Sulawesi Utara. Selain itu, Archi juga telah membangun hubungan erat dengan seluruh stakeholders di sekitar lingkar Tambang Emas Toka Tindung,” ujarnya.

Pada akhir bulan Desember 2020, Tambang Emas Toka Tindung memiliki Cadangan Bijih Emas (bersertifikasi JORC) sebanyak 3,9 juta ons (setara dengan 121 ton) dan mencatatkan pertumbuhan volume produksi yang stabil sejak memulai produksi emas pertama kali pada tahun 2011 dan telah berhasil memproduksi lebih dari 200 kilo ons (setara dengan 6.2 ton) emas per tahunnya sejak tahun 2016, serta mencatatkan rekor produksi tertinggi yang mencapai 270 kilo ons (setara dengan 8,4 ton) emas.

Direktur Keuangan dan Chief Financial Officer (CFO) Archi Adam Jaya Putra mengatakan Tambang Emas Toka Tindung merupakan salah satu produsen emas yang paling kompetitif dari sisi biaya secara global berdasarkan laporan yang dikeluarkan oleh konsultan industri independen, CRU International Limited(CRU).

Pada tahun 2020, Archi mencatatkan total Pendapatan sebesar US$ 393,3 juta dan merupakan penyumbang nilai pajak dan royalti terbesar dari sektor industri pertambangan emas di provinsi Sulawesi Utara, sekitar 98 persen (sembilan puluh delapan persen) dari total Pendapatan Perseroan dihasilkan dari penjualan bijih emas, dan sisanya dari penjualan produk emas batangan (gold minted bars).

Selain itu, kata dia, komitmen perseroan dalam melakukan berbagai upaya efisiensi biaya juga berdampak positif terhadap kondisi keuangan Perseroan, di mana Archi mencatatkan Laba Bersih sebesar US$ 123,3 juta pada tahun 2020 lalu.

Adam menambahkan mengenai potensi pertumbuhan Perseroan serta rencana penggunaan dana IPO, selain untuk pembayaran pokok pinjaman, Archi berencana untuk menyalurkan dana hasil IPO untuk peningkatan

operasional dan modal kerja umum.

Perseroan juga berencana untuk mendorong kegiatan eksplorasi tambang demi menemukan cadangan baru, serta akan menggandakan kapasitas Pabrik Pengolahan dalam lima tahun.

"Kebutuhan belanja modal untuk ekspansi bisnis ini akan dibiayai dari kas internal perusahaan,” ujar dia.

Hingga pada bulan Desember 2020, Archi baru melakukan eksplorasi dan penambangan dari sekitar 10 persen (sepuluh persen) dari area konsesi yang memiliki total luas keseluruhan sekitar 40.000 hektar. Dengan memiliki potensi besar yang belum dimanfaatkan tersebut, Archi berencana untuk mendorong kegiatan eksplorasi tambang dengan menargetkan area proyek Near-mine, Western Corridor dan Greenfields.

Archi juga akan meningkatkan kapasitas Pabrik Pengolahan bijih emas yang dimiliki saat ini, dari sekitar 3,6 juta ton per tahun (pada akhir tahun 2020) menjadi 8,0 juta ton per tahun pada akhir 2025 yang akan ditingkatkan secara bertahap. Peningkatan kapasitas yang direncanakan ini akan memungkinkan emiten Archi untuk mencapai produksi sebanyak lebih dari 450 kilo ons (setara dengan lebih dari 14 ton) emas per tahun.

BACA: Emiten yang Terseret Kasus Jiwasraya dan Asabri Ini Terancam Dihapus dari Bursa

HENDARTYO HANGGI

Baca berita dengan sedikit iklan, klik disini

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik disini