Baca berita dengan sedikit iklan, klik disini

Ringkasan Berita

Dugaan pelanggaran PT Asuransi Jiwasraya telah dideteksi oleh OJK sejak lembaga pengawas keuangan itu masih bernama Bapepam-LK pada 2004.

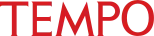

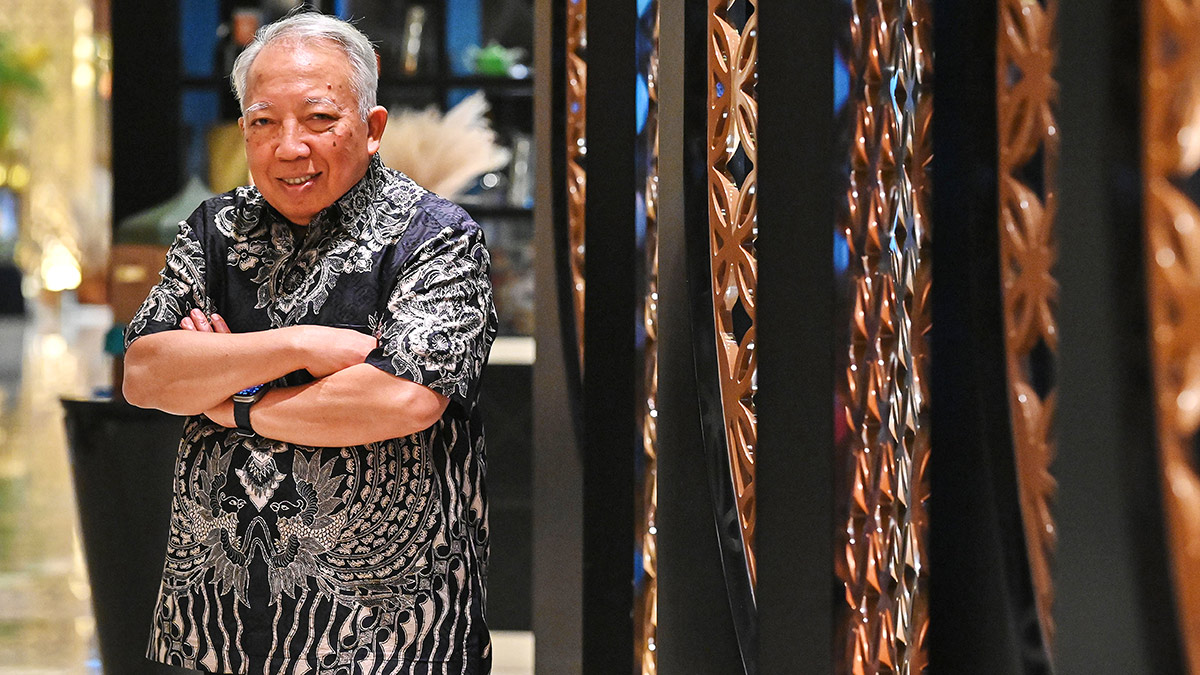

Ketua OJK Wimboh Santoso berjanji akan mereformasi sektor industri keuangan non-bank termasuk ekosistemnya untuk memperkuat industri asuransi.

Masyarakat masih rentan menjadi korban penipuan perusahaan investasi bodong dan jasa pinjaman online meskipun OJK telah memberikan edukasi.

OTORITAS Jasa Keuangan menjadi sorotan dengan mencuatnya kasus gagal bayar dan dugaan korupsi di PT Asuransi Jiwasraya (Persero). Banyak pihak, termasuk Dewan Perwakilan Rakyat, menilai lembaga regulator industri keuangan itu lalai dalam mengawasi perusahaan asuransi pelat merah tertua tersebut. Akibatnya, Jiwasraya terbelit skandal yang ditaksir merugikan keuangan negara hingga Rp 17 triliun.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo